- WIADOMOŚCI

Tankowcem, rurą a może wcale? Izrael wciąż nie wie, jak chce przesłać Europie gaz [KOMENTARZ]

Izraelski minister energetyki powiedział, że więcej krajowych rezerw gazu ziemnego powinno zostać przeznaczonych na eksport. W kraju ponownie ożywiła się debata na temat wykorzystanie potężnych, niedawno odkrytych, złóż surowca. W tle jest projekt gazociągu, który utkwił w martwym punkcie.

Autor. Pixabay.com/GidonPico

W ciągu ostatnich 15 lat u wybrzeży Morza Śródziemnego w Izraelu odkryto ogromne złoża gazu ziemnego, ale rząd, w celu zapewnienia wystarczającej ilości tego surowca na lokalnym rynku, ustalił limity jego sprzedaży za granicę.

Kwestia ta jest przedmiotem gorącej debaty od lat, a w zeszłym miesiącu została wznowiona, gdy minister finansów Izraela ostrzegł, że zbyt duży eksport to ryzyko, które może zagrażać bezpieczeństwu energetycznemu państwa. W 2022 r. firmy energetyczne w Izraelu wyprodukowały 21,29 mld m3 gazu ziemnego, z czego tylko 9,21 mld m3 wyeksportowano. Eksport trafiał do Egiptu i Jordanii.

Na ratunek Europie

Izrael chce podwoić produkcję gazu w nadchodzących latach i połączyć się z nowymi rynkami, w tym z Europą, która poszukuje nowych źródeł dostaw w związku z stopniową rezygnacją z gazu rosyjskiego. Przypomnijmy – przed agresją na Ukrainę Rosja rozpoczęła kryzys energetyczny w Europie ostro obniżając dostawy niebieskiego paliwa. W 2021 r. UE kupiła poprzez gazociągu 155 mld m3 gazu ziemnego z Rosji, w 2022 – 62,5 mld m3 a w pierwszej połowie 2023 r. – tylko 12,2 mld m3. Udało się zastąpić dostawy z Rosji gazem skroplonym (LNG) a w przetrwaniu pomogła dosyć łagodna zima przełomu 2022 i 2023 r. Nie oznacza to jednak, że sytuacja jest bardzo stabilna – mimo wszystko wciąż nie odeszliśmy od rosyjskiego gazu płynącego przez rurociągi a zwiększa się zakup LNG ze wschodu.

Tu swoją szanse widzi Tel-Awiw. W lipcu izraelskie ministerstwo energii sprzedało na aukcji cztery strefy poszukiwawcze grupom obejmującym łącznie dziewięć firm, z których pięć to nowi gracze na izraelskim rynku. Jednak bez większego dostępu do zagranicznych nabywców i biorąc pod uwagę niewielki rozmiar izraelskiego rynku, firmy prawdopodobnie będą unikać dokonywania niezbędnych inwestycji w celu zwiększenia produkcji. Ograniczenie eksportu oznaczać więc będzie ograniczenie poszukiwań i potencjalnego wydobycia.

"Nasza zdolność do eksportu gazu w kontrolowany sposób, jak już powiedziałem, jest wielką bronią dyplomatyczną, która wzmacnia pozycję Izraela w regionie i na świecie" - powiedział minister energii Israel Katz podczas zwiedzania platformy gazowej Lewiatan. To największe złoże na wodach terytorialnych kraju, produkcja surowca z niego rozpoczęła się w 2020 r. Partnerzy projektu - operator Chevron oraz izraelskie firmy NewMed Energy i Ratio Energies - chcieliby zwiększyć wydobycie do 21 mld m3 rocznie z 12 mld m3.

"Jeśli weźmiemy pod uwagę aspekt ekonomiczny ... i dyplomatyczne korzyści dla wzmocnienia pozycji Izraela, z pewnością musimy podjąć decyzję o zwiększeniu eksportu gazu, zgodnie z potrzebną ilością" - dodaje Katz, ale nie podaje konkretnych liczb. Należy też pamiętać, że część izraelskiej opnii publicznej jest zdania, że surowca w ogóle nie należy eksportować, tylko zachować na włąsne potrzeby.

Trudny eksport

Problem Izraela z potencjalna sprzedażą do Europy to brak infrastruktury do eksportu LNG. Takową posiada sąsiedni Egipt, który z Izraelem jest połączony gazociągiem. Niebieskie paliwo płynie nad Nil, ale używane jest głównie na potrzeby wewnętrzne – gaz z egipskich złóż sprzedawany jest na lepszych warunkach na międzynarodowe rynki.

Wspomniane konsorcjum z Chevronem na czele, które faktycznie posiadają większość licencji, lobbuje za inwestycją we własną, izraelską infrastrukturą LNG. Motywacje oczywiście są komercyjne, ale spółki mają jeszcze jeden mocny argument – geopolityczny.

Uzależnienie od jednego głównego szlaku eksportowego jest ryzykowne, zwłaszcza że takie decyzje eksportowe wiążą się z wieloletnimi zobowiązaniami. Eksport LNG jest atrakcyjny, ponieważ tankowce nie przekraczają granic i mogą dotrzeć w dowolne miejsce na świecie.

Argumentacja wydaje się zasadna, ale jak zawsze kluczowe pytanie brzmi – ile to będzie kosztować? Potrzebny jest specjalistyczny statek, który ładowałby paliwo na tankowce - na to trzeba wyłożyć grube miliardy. Istnieje tylko sześć takich jednostek na świecie, wykonują je tylko stocznie w Singapurze i Korei Południowej. To nie wszystko - niezbędny jest podmorski gazociąg (na 120 km), który przesyłałby surowiec do zakładu produkcyjnego LNG w Zichron Yaakov, niedaleko Hajfy. A, no i trzeba ten zakład wybudować.

Koszty jednostki skraplającej wahają się od 558 USD/tona (Mozambik) do 2760 USD/tona (Australia). Przychylnie dla projektu załóżmy, że koszty jednostki będą zbliżone do projektów amerykańskich tj. Sabine Pass, Golden Pass czy Corpus Christi i wyniosą 600 USD/tona. Aby ziścił się sen konsorcjum zarządzającego Lewiatanem, czyli eksportu 21 mld m3 gazu, przepustowość jednostki musiałaby wynosić 7,5 milionów ton rocznie. Jak nietrudno policzyć, koszty wyniosłyby ok. 4,5 mld dolarów. Podmorski gazociąg to najmniejszy problem – będzie kosztować „tylko" kilkaset milionów dolarów.

Powyższe ogólne szacunki jasno wskazują, że inwestycja byłaby bardzo kosztowna. Kolejną przeszkodą będą aktywiści środowiskowi, którym z pewnością nie spodoba się perspektywa zniszczenia pięknego morskiego krajobrazu czy po prostu wydania miliardów dolarów na paliwo kopalne.

EastMed wiecznie w planach

Oczywiście z taką infrastrukturą można sprzedawać niebieskie paliwo na cały glob, ale Tel-Awiw myśli o eksporcie zwłaszcza pod kątem Europy, która jest bardzo blisko. Tak blisko, że Izrael dzieli z należącym do UE Cyprem jedno z pól gazowych na Morzu Śródziemnym.

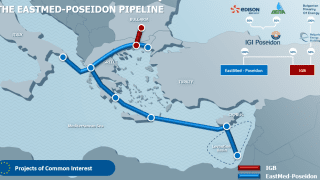

Z tego założenia wyszli pomysłodawcy gazociągu EastMed, który miał się ciągnąć od Izraela właśnie, przez Cypr, greckie wyspy, aż do Włoch. Początkowo jego przepustowość miała wynosić 10 mld m3 a docelowo 20 mld m3. Długość – 1900 km a koszty ok. 6,7 mld dolarów. Projekt dostał nawet akceptację Komisji Europejskiej oraz Waszyngtonu, który jednak ją wycofał w styczniu 2022 r. Wiele się od tamtej pory zmieniło, ale administracja Joe Bidena nie dała wyraźnego zielonego światła od tamtego momentu. Lawirowały również Włochy, które ustami ówczesnego premiera Giuseppe Conte w zależności od pogody wyrażały poparcie bądź jego brak. Obecnie rządząca prawicowa koalicja z premier Giorgią Meloni na czele odnosi się do EastMed znacznie przychylniej niż poprzedni rząd, ale Włochy to tylko jeden z wielu ewentualnych partnerów tego projektu.

Po drodze jeszcze w poprzek całego projektu stanęła Turcja, która rościła sobie prawa do stref ekonomicznych innych państw wschodniej części Morza Śródziemnego. Prezydent Erdogan zapewne pozazdrościł kolejnych odkryć gazowych złóż.

Projekt potrzebny ze względu na zmianę architektury bezpieczeństwa energetycznego Europy utkwił w martwym punkcie, choć w styczniu 2020 r. dostał glejt na najwyższym poziomie – od ministrów energii Grecji, Izraela i Cypru, którzy podpisali porozumienie ws. jego budowy. Początek 2020 r. to jednak zupełnie inna epoka i chwilę później większość rządów na świecie musiało skupić całą uwagę na czym innym.

Obecne EastMed żyje tylko w zdawkowych wypowiedziach lub przeciekach. Niedawno wieści z Nikozji przekazał portal Natural Gas World. Wedle relacji, cypryjskie władze chcą gazociągu, ale tylko z Izraela do swojej siebie, aby mogli odsprzedawać surowiec w postaci LNG. Tyle że na razie Cypr, podobnie jak Izrael, nie posiada infrastruktury eksportu LNG. Miała ona powstać w związku z odkryciem wielkich złóż u wybrzeży wyspy Afrodyty, ale ta inicjatywa również stoi od 2015 r. W maju włoski parlament wezwał rząd do kontynuowania rozmów nt. EastMed. Odcinek Poseidon, który miałby biec przez włoski i greckie wody, miałyby budować spółki Edison i Depa. Szef tej pierwszej, pochodzącej z Włoch, stwierdził niedawno, że „EastMed jest wciąż możliwy".

Dwa pomysły wykluczają się – jeżeli powstanie infrastruktura do eksportu LNG w Izraelu lub na Cyprze gazociąg EastMed nie zostanie zbudowany. Wydaje się, że więcej za jednym razem załatwiłby EastMed, dzięki któremu surowiec mogłoby przesyłać kilka państw. Zaletą opcji z LNG jest to, że Izrael mógłby sprzedawać gaz na całym świecie. Tyle tylko, że... nie posiada on tak wiele rezerw, aby całemu światu były one potrzebne. Są one ogromne jak na potrzeby tego kraju, ale nieporównywalne z zasobami globalnych potentatów tj. Stany Zjednoczone czy Katar. Zakładając, że Tel-Awiw wysyłałby na zewnątrz ok. 20 mld m3, to w najlepszym wypadku zastąpiłoby trafiające do UE LNG z Rosji. A to niewielki fragment całego europejskiego zapotrzebowania, które oscyluje w okolicach 400 mld m3 rocznie. Zatem Europa i tak wessałaby izraelski eksport gazu, więc wydaje się, że EastMed wciąż jest lepszym pomysłem. Zwłaszcza pod kątem finansowym – koszty zostaną rozłożone na wiele podmiotów i krajów. Nie mówiąc już o wsparciu unijnym.