- WIADOMOŚCI

- ANALIZA

Wszystkie porażki Gazpromu [RAPORT]

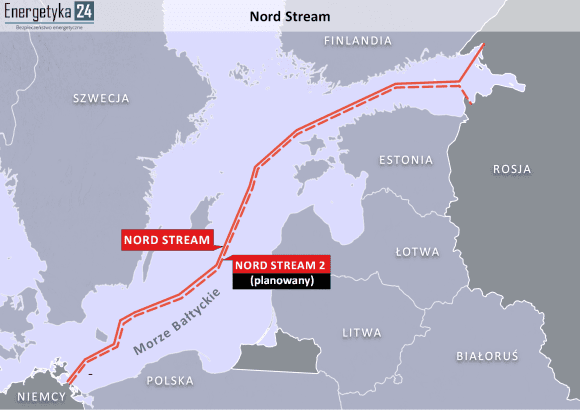

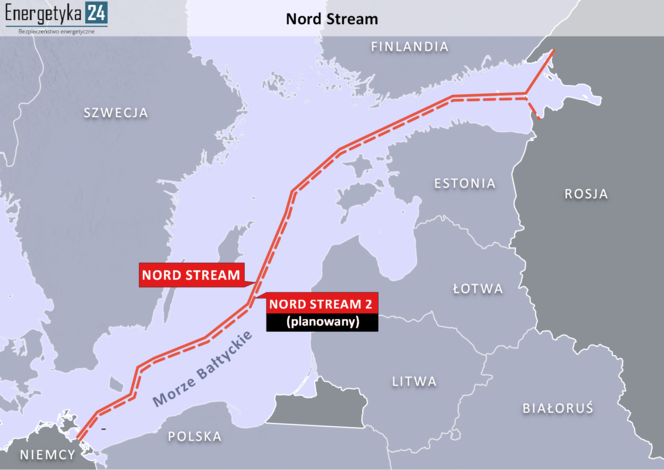

Polskie spojrzenie na Gazprom zniekształcane jest przez pryzmat imponujących osiągnięć tej spółki dokonanych „tuż za miedzą”. Patrząc na rosyjskiego giganta z Warszawy, dostrzec można przede wszystkim projekty takie jak Nord Stream (i jego planowana druga nitka) czy poczynania na szczeblu unijnym, związane m.in. z gazociągiem OPAL. Ta specyficzna perspektywa, potęgowana odpowiednio zakrojoną propagandą Kremla, pozostawia poza spektrum oglądu porażki Gazpromu. A tymczasem, jak się okazuje, owa spółka coraz częściej wypierana jest z rynków na całym świecie.

Najświeższym przykładem porażek Gazpromu jest Gruzja. Tamtejszy minister energii poinformował w tym tygodniu, że do końca 2017 roku jego kraj nie podpisze żadnej nowej umowy dotyczącej zakupu rosyjskiego gazu. W świetle danych tamtejszego Ministerstwa Energii, w okresie styczeń - marzec 2017 r. Gruzini zakupili 100 mln metrów sześciennych gazu, z czego tylko w lutym - 70 mln metrów sześciennych. Dotychczasowe miejsce Gazpromu w Gruzji zajmie Azerbejdżan (spółka SOCAR). Dodatkowo, minister podkreślił, że Gruzja ma możliwość zakupów surowca również z Iranu. Gruzińskie ME prognozuje, że w 2017 roku import gazu ukształtuje się na poziomie 2,347 mld metrów sześciennych i będzie odpowiadał za 95,5% krajowego zapotrzebowania na surowiec.

Kolejnym rynkiem, na którym Gazprom radzi sobie coraz słabiej, jest Litwa. Tam dokonuje się to dzięki budowie pływającego terminala LNG, który rozpoczął działalność w styczniu 2015 roku. W pierwszej połowie 2016 roku aż 73% całkowitego zaopatrzenia Litwy w gaz stanowił skroplony gaz ziemny. Za dostawy pozostałej części odpowiada dalej Gazprom- niemniej, w stosunkowo krótkim czasie, spółka ta straciła status dominującego gracza na rynku litewskim. Może to pociągnąć stopniowe wypieranie rosyjskiego gazu z państw bałtyckich na rzecz tańszego LNG dostarczanego głównie z Norwegii.

Zobacz także: Stawka większa niż gaz. „Rurociągi zamiast czołgów” [RAPORT]

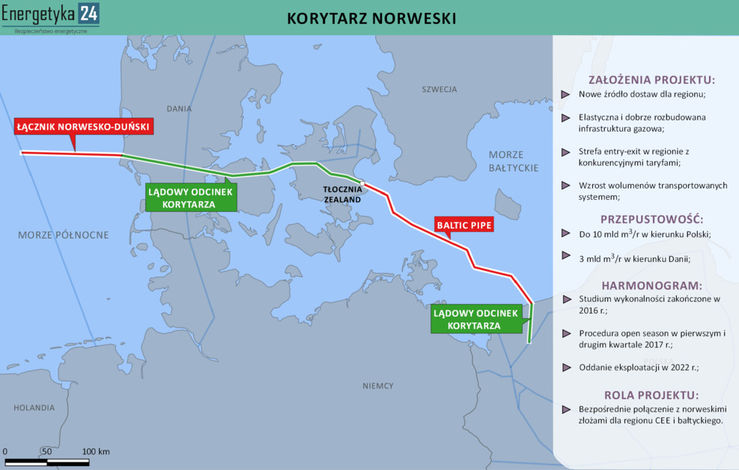

Ta sama technologia, tj. skraplanie gazu ziemnego, wypiera surowiec Gazpromu również z Polski. Tu również kluczową rolę odegrało uruchomienie terminala LNG w Świnoujściu, dzięki czemu nad Wisłę zaczęło trafiać ,,błękitne paliwo” z różnych zakątków świata (m.in. Norwegii, Kataru). Co więcej, jeśli rząd w Warszawie sfinalizuje projekt Baltic Pipe, to już od 2022 roku do Polski trafiać będzie 10 mld norweskiego gazu rocznie. Tym samym, kontrakt jamalski na dostawy gazu z Rosji nie będzie kontynuowany, więc Gazprom straci swą pozycje w kolejnym europejskim państwie.

Problemy Gazpromu dotyczą także rynku chińskiego. W 2014 roku rosyjska spółka podpisała umowę z chińskim CNPC na dostawy 38 mld metrów sześciennych błękitnego paliwa rocznie przez okres 30 lat. Cena zakontraktowanego surowca nie jest znana- prezes rosyjskiego potentata gazowego, Aleksiej Miller nie podał jej zasłaniając się tajemnicą handlową. Zdaniem większości doniesień medialnych może ona wynosić 350 $ za tys. metrów sześciennych co oznaczałoby dla Rosjan granicę opłacalności całego przedsięwzięcia. Zapewne dlatego komentatorzy związani z Kremlem mówią raczej o 380-390 $. Należy jednak podkreślić, że strony zdecydowały się na indeksację cen gazu do cen ropy naftowej, co obecnie jest dla strony rosyjskiej bardzo niekorzystne. Zwraca uwagę fakt, że umowa rozliczana jest w dolarach, mimo że w wyniku zachodnich sankcji wymierzonych w Rosję, Gazprom miał przejść na rozliczenia w rublach. Może to świadczyć o dużych problemach na jakie napotyka idea osłabiania amerykańskiej waluty postulowana przez Moskwę.

Zobacz także: Gruzja: Nie będziemy kupować gazu z Rosji

Pewne problemy Gazprom odnotowuje też w Turcji. Choć spółka-córka rosyjskiego giganta South Stream Transport B.V. podpisała w lutym tego roku umowę na budowę drugiej nitki gazociągu Turkish Stream, to trzeba zauważyć, że Ankara będzie dla Moskwy bardzo trudnym partnerem do negocjacji.

W grudniu 2016 roku Turcja znacjonalizowała największego prywatnego importera rosyjskiego gazu. Spółka Akfel Holding, upaństwowiona specjalnym dekretem władz, miała być powiązana z terrorystami. Był to podmiot przynoszący Rosjanom największe zyski na rynku tureckim.

Takie zachowanie Ankary wynika m.in. z jej pewnej pozycji względem Gazpromu. Turcja jest drugim największym klientem tej spółki (zaraz po Niemczech). Dodatkowo, Rosja liczy na drugą nitkę Turkish Stream, która pozwoli jej przesyłać gaz omijając jednocześnie Ukrainę. Dlatego też Gazprom prawdopodobnie będzie szedł państwu Erdogana na rękę.

Jak dotychczas, największą stratą Gazpromu jest rynek ukraiński. Od listopada 2015 roku, w odpowiedzi na działania Moskwy na wschodzie kraju i półwyspie krymskim, rząd w Kijowie nie importuje rosyjskiego gazu. Wcześniej, 1 kwietnia 2014 roku, Gazprom ogłosił, że od drugiego kwartału 2014 roku cena gazu dla Ukrainy została podwyższona z rabatowej wartości 268,5 do 385,5 USD z 1000 metrów sześciennych. Miało to być spowodowane niewywiązaniem się Kijowa z zobowiązań powstałych jeszcze w roku 2013. Ukraina nie uznała zmiany tychże cen.

Sezon grzewczy 2016-2017 był pierwszym, w którym rząd w Kijowie nie kupił ,,błękitnego paliwa” od Rosjan ani do bieżącego wykorzystania, ani do tłoczenia go do podziemnych zbiorników. Udało się to nawet pomimo dość mroźnej zimy i wzrostu produkcji przemysłowej o 2,3 procenta.

Zobacz także: Gazowy cios w Grupę Wyszehradzką. Rosja rozbije solidarność V4? [KOMENTARZ]

Ogłoszona przez rząd Strategia Energetyczna Ukrainy zakłada na lata 2020–2025 osiągnięcie „maksymalnego” poziom samowystarczalności w sektorze gazu. Oznacza to intensyfikację własnego wydobycia tego surowca, które teraz oscyluje w obrębie 18 mld metrów sześciennych rocznie. Eksperci są zdania, że podniesienie tego poziomu do 28-30 mld metrów sześciennych (jak zakłada Strategia) jest nierealne. Jednakże, oznacza to obranie kursu na własne zasoby gazu, co jeszcze bardziej zmniejsza prawdopodobieństwo powrotu Gazpromu na rynek ukraiński.

Zdaniem Simona Piraniego z Instytutu Studiów nad Energetyką w Oksfordzie, Ukraina może obejść się bez gazu z Rosji, jeśli zużycie surowca nie przekroczy 40 mld metrów sześciennych rocznie.

Jak wynika z powyższych przykładów, coraz więcej państw stara się ograniczyć wpływy Rosjan na swych rynkach gazu, a nawet wypchnąć z nich Gazprom. Prawdopodobnie jest to związane po części z faktem, iż spółka ta jest wykorzystywana przez Kreml jako narzędzie polityczne. Kraje skazane na import ,,błękitnego paliwa” starają się więc szukać dostawców, którzy działają na zasadach rynkowych. Tych zaś jest coraz więcej- przyczynił się do tego rozwój technologii LNG. Coraz większe dostawy tego surowca do Europy przyczynią się zapewne do jeszcze większych strat Rosjan. Na niekorzyść Gazpromu działają też coraz niższe ceny gazu. Wszystkie te czynniki przełożyły się na gwałtowny spadek przychodów eksportowych rosyjskiego giganta. Jak poinformowała Federalna Służba Celna, w 2016 roku przychody Gazpromu z tytułu eksportu gazu wyniosły 31,28 mld dolarów, co oznacza spadek o 25% w stosunku do 2015 r.