- WIADOMOŚCI

- KOMENTARZ

- ANALIZA

Dywersyfikacja rynku paliw Ukrainy [ANALIZA]

Na tle długoletniego kryzysu sektora naftowego, ukraiński rynek paliw charakteryzuje zależność od dostaw z zagranicy. Kierunki importu są ogółem dobrze zdywersyfikowane, choć stopień dywersyfikacji w poszczególnych segmentach paliw jest zróżnicowany. Znacząca pozycja rosyjskich dostawców na rynku oleju napędowego i zwłaszcza LPG, stwarza teoretyczne przesłanki do nacisków na Kijów ze strony Moskwy. Opieszałość ukraińskich władz w przeciwdziałaniu tym tendencjom nie pozwala wykluczyć wyniknięcia w przyszłości sytuacji kryzysowych.

Degradacja i import

Sektor naftowy Ukrainy, w tym rynek paliw, znajduje się niejako na uboczu krajowej energetyki. Według danych Państwowego Komitetu Statystyki w miksie energetycznym Ukrainy za rok 2015 ropa naftowa znacząco ustępowała kluczowym źródłom energii (węgiel, gaz i energia jądrowa) stanowiąc 11,8% energii pierwotnej. W okresie niepodległości gałąź sukcesywnie traciła na znaczeniu i degradowała. Krajowe wydobycie ropy naftowej ulega redukcji, a z sześciu największych rafinerii funkcjonuje tylko jedna. Do tego dochodzi jeszcze wysoki stopień nieprzejrzystości sektora i wpływy oligarchów, głównie grupy „Prywat” Ihora Kołomojskiego.

Powyższe przesłanki zdecydowały o utrwaleniu zależności Ukrainy od importu produktów naftowych. Tendencję tę ostatecznie ugruntowała decyzja o zniesieniu przez Kijów ceł importowych na paliwa jeszcze w 2005 roku. Przy czym import paliw stanowi około 9% całości ukraińskiego importu – w 2016 roku Ukraina zapłaciła za kupno paliw zagranicą ponad 3 mld. dol. (więcej kosztował ją tylko gaz ziemny). Pokazuje to, że Kijów płaci wysoką cenę za doprowadzenie do zapaści swoich rafinerii.

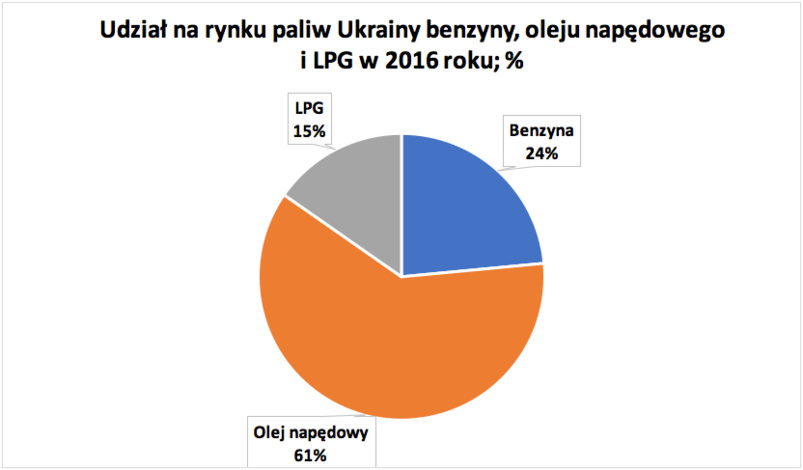

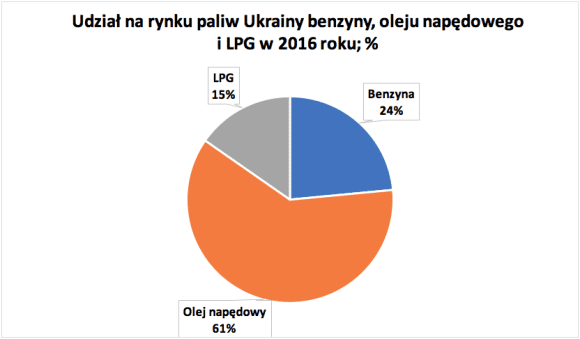

O ile konsumpcja oleju napędowego utrzymywała się na stałym poziomie przez ostatnie dziesięciolecie (za wyjątkiem lat 2014-15), to popyt na benzynę regularnie spadał od lat. Po otrząśnięciu się z szoku wynikającego ze skutków kryzysu gospodarczego, aneksji Krymu i okupacji Donbasu, konsumpcja obydwu rodzajów paliw w ubiegłym roku zanotowała nawet wzrost o około 9%. Ostatnie lata to także dynamiczny rozwój atrakcyjnego cenowo paliwa LPG, którego konsumpcja w 2016 roku wzrosła prawie o 1/3. Podobnie jak w przypadku benzyny i oleju napędowego, LPG dociera na ukraiński rynek głównie z zagranicy. Wspólną cechą rynku wszystkich paliw jest rozległa szara strefa, której rozmiary trudno szacować. Analityk Ośrodka Studiów Wschodnich Wojciech Konończuk ocenia, że czarny rynek paliw stanowi 20-25% konsumpcji. Dotyczy to nie tylko kontrabandy, ale także fałszowania jakości i nielegalnej produkcji paliw.

Zobacz także: Litewski sukces Orlenu. Krok w dobrą stronę, ale nie koniec sporu o Możejki [KOMENTARZ]

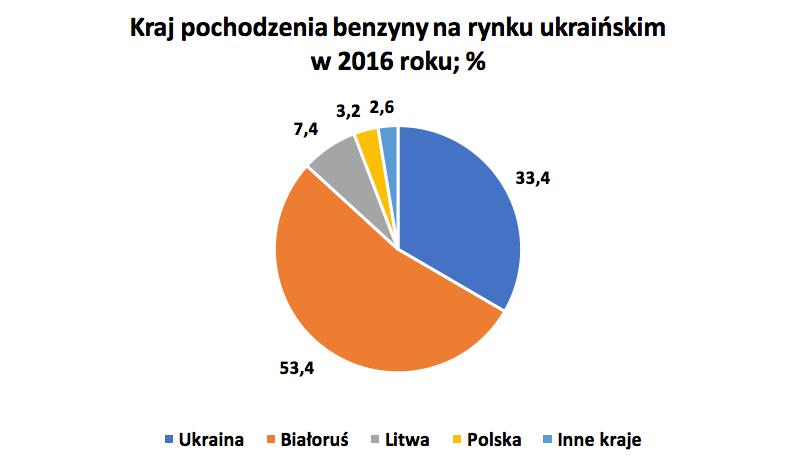

Rynek benzynowy

W 2016 roku rynek benzynowy Ukrainy stanowił 2,18 mln. ton, co oznacza wzrost o 5,8% po kilku latach redukcji. Benzyna rodzimej produkcji na rynku ukraińskim stanowiła 33,4%. Aktywność w tym zakresie demonstrują praktycznie tylko dwa zakłady: znajdująca się w orbicie wpływów grupy „Prywat” rafineria w Krzemieńczuku i Szebelińskie Zakłady Przetwórstwa Gazu państwowego „Ukrhazwydobuwannia”. Pierwsza z nich zwiększyła w zeszłym roku produkcję o 20%, a druga może się pochwalić poprawą jakości benzyny pomimo nieznacznej redukcji przeróbki. Rafineria w Krzemieńczuku zapowiada dalszy wzrost dzięki większemu wykorzystywaniu surowca z Kazachstanu, Iranu, a także Azerbejdżanu – planowany wzrost przeróbki na rafinerii w Krzemieńczuku w 2017 roku ma sięgać 41%. Obydwa zjawiska można jednak uważać zaledwie za promyk nadziei dla przyszłości produkcji paliw na Ukrainie. Zwłaszcza jeśli weźmiemy pod uwagę perturbacje finansowe, jakie targają grupą „Prywat”, co będzie zawężało możliwości inwestycyjne.

Kluczowym źródłem benzyny dla Ukrainy są rynki zagraniczne. W roku ubiegłym 66,6% benzyny pochodziło z importu.

Wśród importerów zdecydowanym liderem jest Białoruś, na którą przypada ponad 80% importowanej benzyny (1,16 mln. ton).Ponad 11% dotarło z Litwy i prawie 4% z Polski. Warto dodać, że w ubiegłym roku zanotowano znaczące przetasowania na pozycji eksporterów benzyny na Ukrainę. Beneficjentem tych przetasowań była Białoruś (głównie rafineria w Mozyrzu), która kosztem Litwy (redukcja o 9%) i Polski (spadek o 11%) oraz Bułgarii i Rumunii (praktycznie zaprzestały eksportu benzyny na Ukrainę), niemal podwoiła swój eksport nad Dniepr. Na szczególną uwagę zasługuje fakt utraty znaczącej części rynku ukraińskiego przez PKN Orlen (zakłady w Płocku i Możejkach), który w 2015 roku zajmował ok. 35% ukraińskiego importu benzyny, a w ubiegłym było to już tylko około 15%. Tak dynamiczne zmiany świadczą o znaczącej elastyczności rynku i umiejętności dostosowania się do trendów na rynkach zagranicznych. Potwierdza to tezy o ogółem wystarczającym stopniu dywersyfikacji ukraińskiego rynku benzynowego.

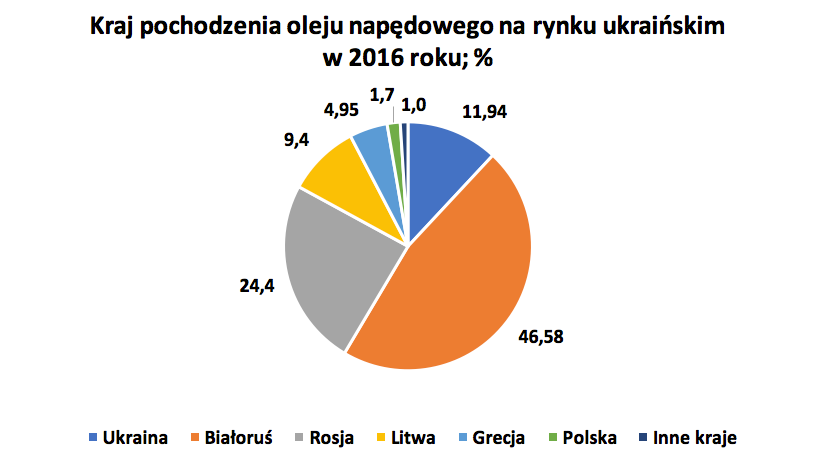

Rynek oleju napędowego

W ubiegłym roku także rynek oleju napędowego przestał się kurczyć i stanowił 5,86 mln. ton. Jednak przeróbka na rodzimych zakładach wynosiła tylko 700 tys. ton, co stanowi zaledwie 12% rynku. Ukrainę reprezentują na nim rafineria w Krzemieńczuku (10% rynku) i zakłady Szebelińskie (2%). Jednocześnie w ubiegłym roku zanotowano w segmencie produkcji diesla pozytywne sygnały mogące świadczyć o wyhamowaniu dalszej degradacji sektora przetwórstwa ropy nad Dnieprem. Obydwa zakłady przerabiają teraz olej napędowy wyłącznie wysokiej jakości i na dodatek obydwa nieznacznie zwiększyły przeróbkę. Mimo tego wątpliwości budzi trwałość tych tendencji.

Zobacz także: Uciekinier z Korei Płn: reżim Kimów dostaje ropę od Rosji

Na razie rodzima produkcja oleju napędowego jest tylko tłem dla produktów importowanych z zagranicy – aż 88% ukraińskiego rynku diesla w 2016 roku pochodziło z importu.

Z uwagi na znacznie mniejszy odsetek rodzimych produktów niż w przypadku benzyny, rynek oleju napędowego Ukrainy jest nieco gorzej zdywersyfikowany. Łączny udział na nim Białorusi i Rosji stanowi prawie 71% (i 76% importu). Konkurencyjność dostawców z Białorusi (głównie rafinerii w Mozyrzu) wynika z braku politycznych przeszkód do realizacji takich transakcji, łatwości logistycznych (bliskość geograficzna i połączenia kolejowe), a także atrakcyjnych cen i wysokiej jakości paliw. Częściowo źródłem sukcesu białoruskich eksporterów było także rosyjskie embargo na eksport diesla na Ukrainę, które automatycznie zwiększyło odsetek paliw z Białorusi.

Warto jednak zaznaczyć, że w bieżącym roku zapowiada się zwiększenie udziału na rynku ukraińskim oleju napędowego pochodzącego z Rosji. Wynika to z zakończenia perturbacji z prawami własnościowymi ropociągu produktowego, którym przesyłany diesel jest konkurencyjny cenowo. Według doniesień prasowych lobbującym za tym kierunkiem importu diesla udało się co do tego uzyskać porozumienie na najwyższym szczeblu władz w Kijowie. Potwierdzeniem tych prognoz jest nagły wzrost dostaw ropociągiem produktowym w maju bieżącego roku (o 60%).

Należy pamiętać, że paliwo to jest na Ukrainie używane głównie przez przemysł i sektor rolniczy pełniący coraz większą rolę w ukraińskiej gospodarce, a także odczuwającą ze zrozumiałych względów większe potrzeby armię. Na razie rynek oleju napędowego jest dobrze zdywersyfikowany, ale tendencje ostatnich miesięcy nie pozwalają wykluczyć umocnienia pozycji firm rosyjskich. Dlatego stopniowe odzyskiwanie rynku diesla na Ukrainie przez Rosjan powinno być sygnałem do niepokoju o bezpieczeństwo energetyczne kraju. Tym bardziej, że za całkowicie nieprzejrzystą historią z prawami własnościowymi na ropociąg produktowy widać wyraźnie cień mającego bardzo złą reputację Wiktora Medwedczuka.

Rynek LPG

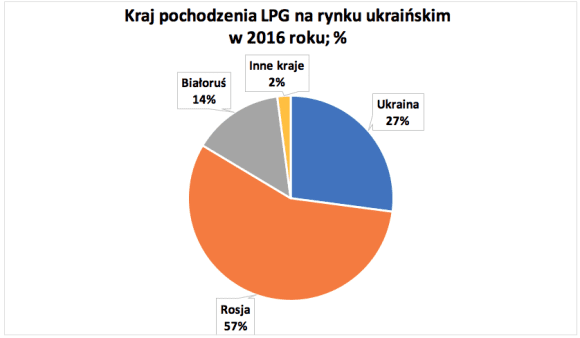

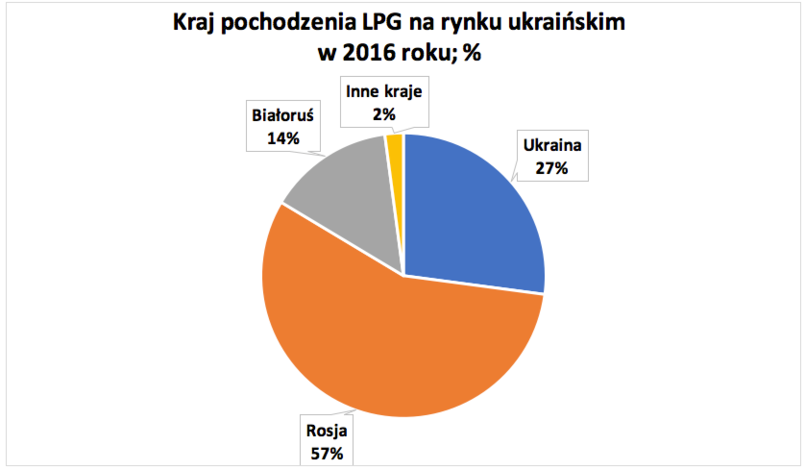

Coraz ważniejszą pozycję na rynku paliw zaczyna zajmować LPG. Tempo wzrostu popytu na to paliwo na Ukrainie usytuowało ją w światowej dziesiątce konsumentów autogazu. W ubiegłym roku ukraiński rynek gazu płynnego urósł o 32,2% do 1,47 mln. ton i zaspokajał 15% zapotrzebowania na paliwa. 90% z występującego na Ukrainie LPG znajduje zastosowanie w motoryzacji, a reszta trafia do przemysłu i sektora komunalnego.

Paliwo własnej produkcji wyniosło w 2016 roku 400 tys. ton, co stanowiło niewiele ponad 27% rynku LPG. Lista producentów gazu płynnego nad Dnieprem jest bardziej urozmaicona niż w przypadku benzyny i diesla. Do głównych należą państwowe „Ukrhazwydobuwannia” oraz „Ukrnafta”, ale oprócz nich ćwierć ukraińskiego LPG zapewniają inne kompanie (rafineria w Krzemieńczuku, „Regal Petroleum” czy „GEO Alians”). Ukraińska produkcja LPG utrzymuje się na podobnym poziomie już od dwóch lat i prognozy na rok bieżący mówią o zachowaniu tych rezultatów.

Zobacz także: NIK: walka z szarą strefą paliwową jest skuteczniejsza

Decydujący wpływ na rynek LPG Ukrainy ma jednak import, który zajmuje prawie 73% konsumpcji. Przy czym w tym przypadku nie można mówić o wysokim stopniu dywersyfikacji – w roku ubiegłym dostawy gazu płynnego z Rosji stanowiły 56,5% całego rynku i ponad 77% importu. Ilości gazu płynnego z FR wzrosły w ubiegłym roku aż o 87%, co było kluczowym źródłem rozrostu rynku tego paliwa na Ukrainie. Tendencje do wzrostu udziałów LPG z Rosji na rynku ukraińskim utrzymują się w bieżącym roku (za wyjątkiem maja, gdy rosyjscy eksporterzy zajęci byli uzyskiwaniem nowych pozwoleń od rosyjskich organów państwowych).

Lista kompanii rosyjskich eksportujących LPG na Ukrainę daje do myślenia. „Rosnieft”, „Łukoil”, „Gazprom”, „Sibur” – to kompanie, które funkcjonują m.in. w oparciu o bliskie kontakty na Kremlu. Naturalny rozrost rynku gazu płynnego przy jednoczesnej dynamicznej ekspansji rosyjskich eksporterów stwarza oczywiste ryzyko dla jego stabilnego funkcjonowania. To niebezpieczne nawet bez czynnika politycznego – dotychczas zanotowano kilka fal wzrostu cen na rynku detalicznym spowodowanych ograniczonymi dostawami z Rosji. Słabym punktem Ukrainy w tym kontekście jest także brak wystarczających objętości przechowalni LPG, co pozwala na gromadzenie paliwa zaledwie na miesiąc naprzód. Rozrost rynku wymagać będzie zatem rozbudowy infrastruktury. Obecnie trwa budowa pięciu nowych zbiorników gazu płynnego, a trzy kolejne są projektowane.

Bardzo niepokojącym zjawiskiem w kontekście wzrastającej zależności od dostaw LPG z Rosji była zapoczątkowana pod koniec ubiegłego roku i kontynuowana w bieżącym aktywność SBU w zakresie weryfikowania działalności dystrybutorów gazu płynnego na ukraińskim rynku. Doprowadziła ona do paraliżu (w większości tymczasowego) działalności dystrybutorów i wykreowała na absolutnego lidera wśród firm dystrybuujących LPG kompanię Glusco Energy S.A., która jest związana ze strukturami „Rosniefti”. Od niedawna formalną opiekę nad powstałą zaledwie wiosną 2014 roku Glusco sprawuje izraelski biznesmen Nisan Moisejew, który reprezentuje Wiktora Medwedczuka. Wątek ten niepokoi o tyle, że SBU jest de facto używana do wzmocnienia roli na rynku tych struktur. Jeszcze bardziej dziwi fakt równoległej aktywności Federalnej Służby Kontroli Eksportu, która zaczęła stwarzać problemy eksporterom. Działania ta miały ten sam skutek, czyli wzrost znaczenia Glusco. Aktywność ta może wskazywać na elementy współpracy organów Ukrainy i FR w zakresie promocji kompanii. Całość to kolejny dość twardy dowód na to, że ukraińskie władze bagatelizują ryzyko oddziaływania rosyjskiego biznesu na rynek energetyczny Ukrainy i dodatkowo tolerują bądź nawet zawierają nieprzejrzyste sojusze z popieranymi przez Kreml ośrodkami.

Perspektywy i wnioski

Wiele wskazuje na to, że Kijów nie zamierza na poważnie ograniczać zależności od importu paliw. Opublikowana 1 czerwca nowa wersja „Strategii Energetycznej Ukrainy do 2035 roku” zawiera bardzo ogólnikowe wektory rozwoju sektora naftowego, w tym rafinerii. Zakłada co prawda wzrost udziału paliw krajowych do co najmniej 50% rynku i to w jakości Euro-5, ale w świetle problemów targanych sektorem przetwórstwa ropy, brzmi to jak wishful thinking. Dlatego w najbliższych latach Ukraina pozostanie zależną od importu paliw. W ubiegłym roku zawisłość poszczególnych segmentów od importu utrwaliła się na wysokim poziomie: 67% dla benzyny, 88% dla diesla i 73% dla LPG.

Ogółem ukraiński rynek paliw jest dość dobrze zdywersyfikowany. Dominacja kierunku białoruskiego jest równoważona udziałem innych krajów, a poprawne relacje polityczne Kijowa i Mińska niwelują potencjalnie negatywne implikacje prymatu producentów białoruskich. Nie można jednak zapominać o problemach w relacjach naftowych między Rosją i Białorusią, które z uwagi na mocną pozycję białoruskich paliw na rynku Ukrainy mogą odbić się negatywnie na sytuację na nim. Moskwa zachowuje możliwość wpływania na tendencje sektora naftowego Białorusi, co pośrednio jest potencjalnie wrażliwym punktem Kijowa.

Rosyjskie paliwa zajmują około 25% ukraińskiego rynku, co nie pozwala na jego sparaliżowanie, ale w perspektywie otwiera możliwości wywoływania krótkotrwałych kryzysów, przede wszystkim cenowych. Dotyczy to w szczególności dynamicznie rosnącego rynku LPG, na którym Rosja umacnia swą dominację. Wzrost cen detalicznych na paliwa używane w motoryzacji zawsze był i pozostaje wrażliwym społecznie tematem, co nie wyklucza wykorzystania tego czynnika do podgrzewania nastrojów społecznych. To samo można powiedzieć o oleju napędowym, którego ewentualny deficyt może mieć negatywne implikacje dla przemysłu, zwłaszcza agrarnego, co odbije się na kondycji gospodarki ukraińskiej. Ewentualne zabiegi Kremla w tym zakresie same z siebie nie mają większych szans na wywołanie poważnych skutków, ale skorelowane z innymi wysiłkami mogą pełnić istotną i dopełniającą rolę w destabilizowaniu sytuacji nad Dnieprem.

W tym kontekście dziwi opieszałość władz ukraińskich, które zdają się nie dostrzegać pojawiających się na horyzoncie zagrożeń wynikających z kształtowania się układu sił na rynku paliwowym. Co więcej, nie brakuje argumentów potwierdzających pogłoski o przyzwoleniu Kijowa na zwiększenie obecności Rosjan na rynku paliwowym Ukrainy, zwłaszcza segmencie LPG. Brak jasnej strategii rozwoju rynku paliwowego i szerzej sektora naftowego nie pozwoli ostatecznie zniwelować tej wrażliwości.

Wrażliwość Ukrainy w tym zakresie nie ma na razie charakteru krytycznego. Może też zostać zredukowana np. dostawami azerskiego surowca do rafinerii w Krzemieńczuku (w 2017 roku ma to być 1,3 mln. ton) i Mozyrzu (3 mln. ton). Na razie jednak można mówić o dostawach próbnych, które nie wiadomo czy będą trwałym procederem. Wykorzystanie przez Kijów tego i innych czynników w dłuższej perspektywie będzie uzależnione od przeprowadzenia prac modernizacyjnych sektora naftowego, a także rozbudowy infrastruktury dla LPG.

![<p>Fot. Airwolfhound/flickr/CC BY SA 2.0/[https://creativecommons.org/licenses/by-sa/2.0/]</p>](https://cdn.defence24.pl/2021/05/23/580xpx/2017/11/09/originals/lCfhxFwsj3Mcm8vTC7zmlPHsvuJN1f7QR1kvavKr.tke7.png)