- WIADOMOŚCI

Tauron: 1,4 mld zł na inwestycje

Grupa Tauron zaprezentowała wyniki za I półrocze 2016 r. W raportowanym okresie nakłady inwestycyjne osiągnęły poziom ponad 1,4 mld zł, największy CAPEX zrealizowano w segmentach: Dystrybucja (744 mln zł), Wytwarzanie (600 mln zł) i Wydobycie (91 mln zł).

"Na wyniki Grupy TAURON duży wpływ miały warunki rynkowe, jak również ujęcie odpisów z tytułu utraty wartości aktywów wytwórczych. Wyniki są nieco słabsze w porównaniu z rokiem poprzednim, jednak taka tendencja obserwowana jest w większości spółek sektora. Największy wpływ na osiągnięte rezultaty miały nadpodaż i wynikające z niej bardzo niskie ceny węgla, niższe ceny i wolumeny sprzedaży energii, wyższe koszty dotyczące emisji CO2, jak również znacząco niższy zwrot z kapitału w segmencie Dystrybucja. Obecnie kończymy prace nad nową strategią, która pozwoli Grupie działać efektywniej w zmiennym otoczeniu rynkowym i regulacyjnym i w konsekwencji poprawić wyniki finansowe" – mówi Remigiusz Nowakowski, prezes zarządu TAURON Polska Energia.

"W I półroczu dokonaliśmy odpisu z tytułu utraty wartości naszych farm wiatrowych i części bloków konwencjonalnych. Ujęcie odpisu wpłynęło na obniżenie wyniku EBIT o ok. 700 mln zł oraz wyniku netto o ok. 600 mln zł. Odpisy nie mają wpływu na sytuację gotówkową Grupy" – mówi Marek Wadowski, wiceprezes zarządu TAURON Polska Energia ds. finansów.

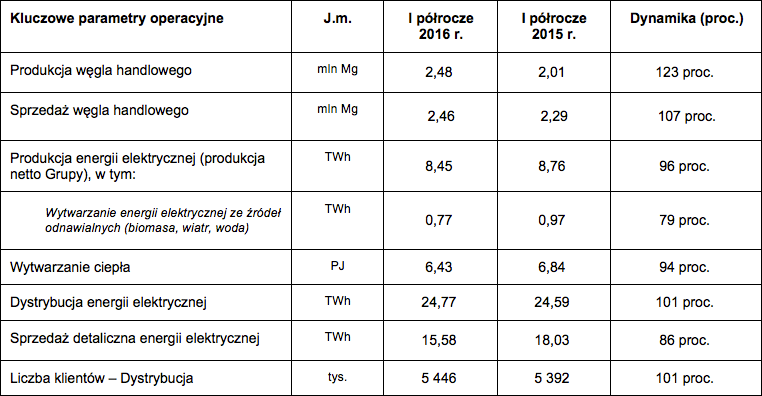

W I półroczu 2016 r. Grupa TAURON wyprodukowała 2,48 mln ton węgla (wzrost o 23 proc. r/r/), a sprzedała 2,46 mln ton (wzrost o 7 proc. r/r), co jest bezpośrednim efektem włączenia z początkiem br. w skład Grupy spółki Nowe Brzeszcze Grupa TAURON.

Produkcja energii elektrycznej wyniosła około 8,45 TWh i był to poziom zbliżony do ubiegłorocznego. Znaczny spadek produkcji odnotowano w segmencie OZE (o 21 proc.), co wynikało z ograniczenia spalania biomasy (nieopłacalność ze względu na niskie ceny zielonych certyfikatów) oraz niższej produkcji w elektrowniach wodnych i farmach wiatrowych ze względu na gorsze warunki hydrologiczne oraz mniejszą wietrzność.

Wzrost gospodarczy oraz zwiększony pobór energii elektrycznej wśród odbiorców przemysłowych przyczyniły się do wzrostu wolumenu dystrybucji energii elektrycznej, co pozytywnie przełożyło się na wynik finansowy segmentu.

W I półroczu 2016 r. sprzedaż energii elektrycznej wyniosła ok. 15,6 TWh, tj. o ok. 2,4 TWh mniej w porównaniu z poprzednim rokiem. Jest to przede wszystkim konsekwencja silnej konkurencji na rynku detalicznym energii elektrycznej.

Przychody ze sprzedaży

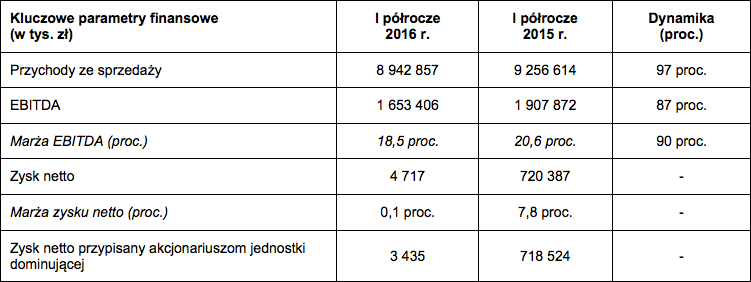

W I półroczu 2016 r. Grupa TAURON wypracowała ponad 8,9 mld zł przychodów ze sprzedaży, co oznacza ok. 3 proc. spadek rok do roku. Główne czynniki mające wpływ na taki rezultat to niższy wolumen sprzedaży detalicznej i hurtowej energii, spadające ceny węgla, niższa stawka za usługi dystrybucyjne do odbiorców końcowych oraz niższe przychody z opłat przyłączeniowych. Powyższe spadki zostały częściowo zrekompensowane przez wyższe przychody ze sprzedaży energii cieplnej (wyższe ceny), gazu (zwiększenie wolumenu będące skutkiem pozyskania nowych klientów) oraz z tytułu operacyjnej rezerwy mocy.

EBITDA i zysk netto

Grupa TAURON uzyskała EBITDA na poziomie 1 653,4 mln zł, co oznacza spadek o ok. 13 proc. w stosunku do ubiegłego roku. Największy udział w strukturze EBITDA niezmiennie ma segment Dystrybucja (69 proc.), w dalszej kolejności Wytwarzanie (21 proc.) i Sprzedaż (17 proc.). Osiągnięta w I półroczu 2016 r. marża EBITDA wyniosła 18,5 proc. i była niższa o ok. 2 p.p. w porównaniu do I półrocza 2015 r.

Wyniki EBITDA w segmentach Dystrybucja, Sprzedaż, Wytwarzanie i Wydobycie ukształtowały się na poziomie niższym niż w analogicznym okresie 2015 r.

Strata segmentu Wydobycie wynikała z niskich wolumenów produkcji i cen sprzedaży węgla, co nie pozwoliło segmentowi na osiągnięcie pozytywnego wyniku finansowego, zarówno w spółce TAURON Wydobycie, jak i Nowe Brzeszcze Grupa TAURON.

Niższy wynik segmentu Wytwarzanie był przede wszystkim pochodną niedoboru nieodpłatnych uprawnień do emisji CO2 w stosunku do zrealizowanej emisji i wynikającymi z tego wyższymi kosztami segmentu.

Na wynik segmentu Sprzedaż znaczący wpływ miał spadek sprzedaży detalicznej (o 2,4 TWh) z powodu niższego zapotrzebowania na energię, natomiast w przypadku dystrybucji ciążyło obniżenie średniej stawki sprzedaży usługi dystrybucyjnej do odbiorców końcowych.

Zysk netto Grupy TAURON w I półroczu 2016 r. wyniósł 4,7 mln zł.

Na wynik operacyjny oraz netto znaczący wpływ miały odpisy z tytułu utraty wartości aktywów. Łączna kwota netto odpisów osiągnęła poziom ok. 700 mln zł, na co składa się odpis dotyczący farm wiatrowych w wysokości ok. 500 mln zł oraz odpisy majątku produkującego energię i ciepło w wysokości netto ok. 200 mln zł.

"Jako Zarząd przyjęliśmy do testów na utratę wartości bardziej konserwatywne założenia dotyczące kształtowania się w przyszłości między innymi cen energii, węgla, CO2. Uwzględniliśmy jednakże prawdopodobne wprowadzenie mechanizmu rynku mocy. Przyjęte założenia odzwierciedlają nasz sposób widzenia rynku energii w perspektywie długoterminowej. Negatywnie na wartość aktywów wpływają również nowe regulacje dotyczące odnawialnych źródeł energii, skutkujące między innymi wzrostem kosztów ich funkcjonowania, niskie ceny energii i zielonych certyfikatów oraz przewidywana wyższa podaż energii ze źródeł konkurencyjnych w stosunku do energetyki węglowej" – mówi Jarosław Broda, wiceprezes zarządu TAURON Polska Energia ds. zarządzania majątkiem i rozwoju.

Inwestycje

W I półroczu 2016 r. nakłady inwestycyjne Grupy TAURON wyniosły 1 452 mln zł i były niższe od poniesionych w analogicznym okresie ubiegłego roku o ok. 18 proc. Nakłady inwestycyjne spadły przede wszystkim w segmencie Wytwarzanie i Wydobycie, natomiast niemal 7-proc. wzrost odnotowano w segmencie Dystrybucja.

Na modernizację i odtworzenie majątku sieciowego w segmencie Dystrybucja przeznaczono 387 mln zł, a 277 mln zł przeznaczono na budowę nowych przyłączy. W segmencie Wytwarzanie nakłady na budowę bloku węglowego o mocy 910 MW w Elektrowni Jaworzno III wyniosły 361 mln zł. 107 mln zł przeznaczono na budowę nowych mocy w kogeneracji w ZW Tychy (50 MW), która to inwestycja w czerwcu została oddana do eksploatacji.

Zadłużenie i finansowanie

"W I półroczu 2016 r. nastąpił wzrost zobowiązań finansowych netto o ok. 8 proc. w stosunku do 2015 r. – W pierwszym półroczu za sprawą emisji obligacji o wartości 2,86 mld zł, które w znacznej części zrefinansowały dotychczasowe obligacje, zmniejszyliśmy zadłużenie krótkoterminowe, co przyczyniło się do wydłużenia średnioważonej zapadalności długu" – mówi wiceprezes Marek Wadowski.

Na koniec czerwca 2016 r. wskaźnik długu netto do EBITDA osiągnął poziom 2,58x.

Zobacz także: Energa: Budowa Ostrołęki C może ruszyć w 2018 r., a zakończyć się w 2023 r.

Zobacz także: 2,5 mld zł na niskoemisyjną gospodarkę