- WIADOMOŚCI

- KOMENTARZ

Nadchodzi unijny pakiet regulacyjny MIFID II, czyli ciekawe czasy dla handlu energią [ANALIZA]

3 stycznia 2018 roku będzie datą znamienną dla rynków finansowych. Wtedy zacznie obowiązywać nowy pakiet regulacyjny MIFID II. Pierwszy pakiet regulacyjny MIFID, czyli Dyrektywa w sprawie instrumentów finansowych (2004/39/WE), zaczęła obowiązywać na terenie całej Unii 27 listopada 2007 r. Jej celem było stworzenie stabilnych podstaw dla stworzenia jednolitego rynku usług i działalności inwestycyjnej oraz zapewnienie wysokiego stopnia harmonizacji ochrona inwestorów w instrumenty finansowe. Nadchodzące zmiany będą istotne także dla sektora energetycznego.

W Polsce implementację MIFID stanowią przepisy ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi, a organem nadzorczym dla rynków finansowych jest Komisja Nadzoru Finansowego.Przyjęte regulacje w postaci dyrektywy MIFID okazały się za słabe, co wykazał kryzys na rynkach kapitałowych a wiele instytucji nadzorujących rynki finansowe utraciło zaufanie publiczne. Kryzys okazał się na tyle potężny, że zachwiał potężnymi bankami amerykańskimi, a niektóre doprowadził do upadłości jak słynny Lehman Brothers. Aby uniknąć podobnej sytuacji w przyszłości, konieczne było wprowadzenie zmian które, Komisja Europejska zaproponowała pod koniec 2011 r. w postaci przeglądu pakietu MiFID.

Efektem prac były zmiany zrewidowanej dyrektywy i propozycja nowego rozporządzenia. Po prawie dwóch latach debaty, Parlament Europejski i Rada przyjęły dyrektywę w sprawie rynków instrumentów finansowych uchylającą dyrektywę 2004/39 /WE oraz rozporządzenie w sprawie rynków instrumentów finansowych, powszechnie nazwane MiFID II i MiFIR, które zostały opublikowane w Dzienniku Urzędowym Unii Europejskiej w dniu 12 czerwca 2014 r. . Ze względu na wyzwania związane z wdrożeniem pakietu, Komisja Europejska uznała, że jej obowiązywanie zacznie się w styczniu 2018 r. Rozwiązania prawne zawarte w nowej Dyrektywie mają na celu uzyskanie większej przejrzystości w funkcjonowaniu rynków finansowych, co ma chronić inwestorów i zarazem poprawić nadszarpnięty kryzysem wizerunek. Nowe regulacje zwiększają obowiązki raportowania, nadzoru, a także dostosowania systemów informatycznych przez przedsiębiorstwa funkcjonujące w ramach rynków finansowych. Poprzednie regulacje były bardziej elastyczne i koncentrowały się głównie na bankach, funduszach inwestycyjnych i firmach prowadzących obrót instrumentami finansowymi w imieniu Klientów. MIFID II wprowadza jednak istotną zmianę dla obszaru dotąd objętego wyłączeniem - czyli dla sektora energetycznego.

Zobacz także: Niebezpieczne związki. Most energetyczny z Ukrainą obarczony wieloma zagrożeniami [ANALIZA]

Przede wszystkim, w nowych regulacjach bardziej rygorystycznie traktuje się katalog wyłączeń, co spowodowało, że objęto jej przepisami także przedsiębiorstwa energetyczne. Po drugie, rozszerzono definicje instrumentów finansowych na np. wszystkie transakcje uprawnieniami do emisji gazów cieplarnianych oraz kontrakty typu FORWARD na energię elektryczną. Jest to rozwiązanie mające podnieść bezpieczeństwo dla transakcji zawieranych pozagiełdowo na rynku OTC – Over The Counter.

Co ciekawe w przypadku podobnych transakcji, ale zawieranych na platformie OTF - Organized Trading Facilities (zorganizowane platformy obrotu), będą one wyłączone z rygorów Dyrektywy, co jest dość istotne dla Towarowej Giełdy Energii, której cześć przychodów generowana jest właśnie z tych kontraktów. Wdrożenie nowej Dyrektywy spowoduje więc przeniesienie już istniejących transakcji FORWARD na platformę OTF. Wyłączone za to z rygorów Dyrektywy zostaną transakcje typu SPOT dla RDB - rynku dnia bieżącego, jak i RDN - rynku dnia następnego zarówno dla energii, jak i gazu. Jest to rozsądne, ponieważ dotyczy to produktów rozliczanych poprzez dostawę fizyczną, sprzedawanych w obrocie hurtowym i podlegających pod REMIT - Regulation on wholesale Energy Market Integrity and Transparency (Rozporządzenie w sprawie integralności i przejrzystości hurtowego rynku energii).

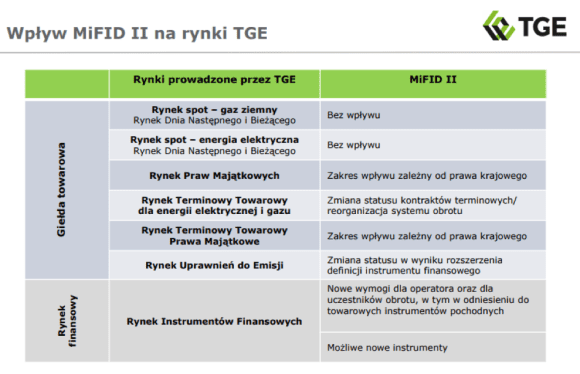

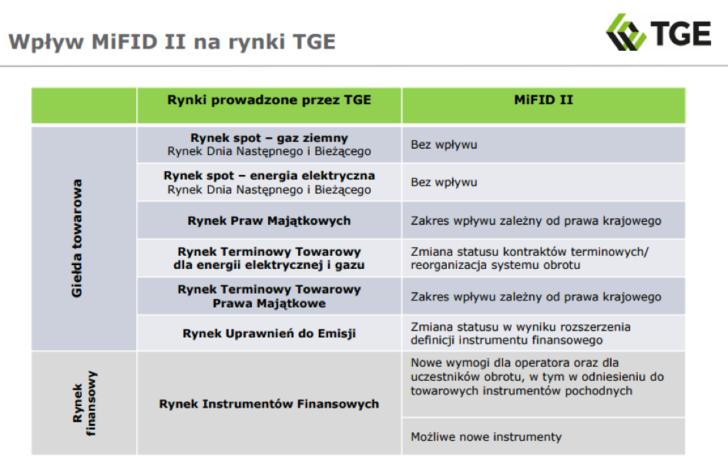

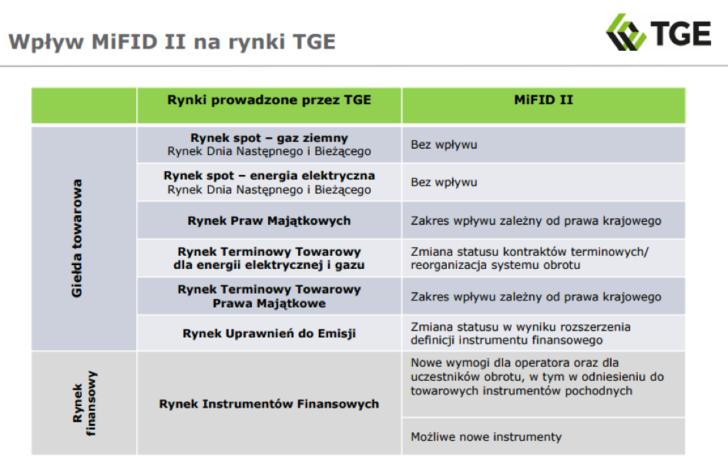

Rys. 1 Wpływ MIFID II na rynki TGE

MIFID II, zanim zostanie implementowany do polskiego ładu prawnego, musi rozstrzygnąć kilka kwestii, które dotąd nie zostały precyzyjnie określone. Dla funkcjonowania sektora energetycznego istotnym problemem jest opisanie tzw. uznaniowości na platformie OTF. Operator platformy będzie decydował jaka transakcja może być realizowana, a jaka nie, ale nie stworzono precyzyjnie określonych przesłanek jakie będą o tym decydować. Nie określono także statusu dla rynku praw majątkowych, co pozostawiono w gestii ustawodawcy krajowego, a to wymaga zmiany samego prawa energetycznego.

Zobacz także: Rosyjskie łapówki torpedują strategiczne projekty energetyczne w Polsce? [KOMENTARZ]

Nowa dyrektywa wprowadzi także ograniczenie dla działalności spekulacyjnej, ponieważ wprowadza limity otwartych pozycji, więc jeżeli firma zawiera transakcje na towarowych instrumentach pochodnych, nie może przekroczyć określonych progów udziału w rynku w skali Unii Europejskiej. W zależności czy przedsiębiorstwo obowiązuje pełne stosowanie MIFID II czy nie, to i tak będzie zobowiązane do przestrzegania ustalonych przez organ nadzoru limitów pozycji, a następnie do ich regularnego raportowania poprzez wyspecjalizowany podmiot. Ponadto, nowe regulacje wprowadzają szczegółowe wymagania dla klasyfikacji transakcji traktowanych jako zabezpieczające w kontekście limitów. Spowoduje to dla przedsiębiorstw energetycznych, a zwłaszcza dla obszaru tradingu, nowe obowiązki w postaci innego zarządzania portfelem. Przede wszystkim, dotyczy to opisania struktury swoich portfeli z jednoznacznie zidentyfikowanym portfelem zabezpieczającym – co istotne, trading będzie musiał uzyskać zgodę KNF, zatwierdzając swoją klasyfikację. To wymaga stworzenia nowych procedur SLA, nowych wytycznych dla traderów i nowych zadań dla wewnętrznego compliance i departamentów skarbu. Nowego wymiaru nabierze podstawowa działalność tradingu – market access (dostęp grupy energetycznej do rynku hurtowego), która powinna wchłonąć obowiązek związany z wymogiem wdrożenia definicji „obrotu polegającego na zestawianiu zleceń” – dotąd zarezerwowany dla firm prowadzących działalność inwestycyjną. Aby było sprawiedliwie, firmy które zostaną zwolnione z pełnego stosowania nowych regulacji i tak będą obciążone obowiązkami biurokratycznymi, ponieważ będą musiały przekazywać corocznie do KNF notyfikacje o korzystaniu ze zwolnienia wraz z odpowiednim uzasadnieniem, co może wcale łatwe nie być.

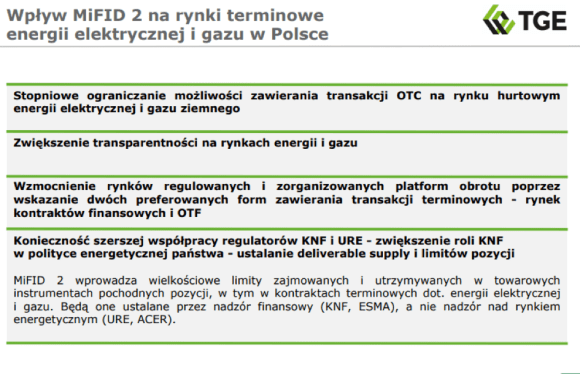

Rys. 2 Wpływ MIFID II na rynki terminowe energii i gazu w Polsce

Nowe regulacje MIFID II są wiec wyzwaniem zarówno dla sektora energetycznego, towarowej giełdy energii, jak dla regulatorów czyli KNF i URE, ponieważ wiele szczegółów wymaga dopracowania i ustabilizowania w codziennej praktyce. Powiedzenie „abyś żył w ciekawych czasach” dla energetycznego tradingu nabiera zupełnie nowego wymiaru.

Zobacz także: Prawne aspekty Trójmorza